七星策略:在熊市中以防御、收益与趋势解码的创新棋局

当股市的灯光慢慢熄灭,七星策略像夜空里七颗微光的星,照亮防守与再出发的路径。本文以行业专家的视角,剖析在熊市环境下,如何以系统化的“七星”框架实现防守、提升投资效益、解析行情趋势、把控利润风险,并给出可操作的技术策略与流程。核心在于将复杂市场信号转化为可执行的行动清单。

一、熊市防御:以分层防御抵御系统性回撤。首先强调现金头寸与低波动性资产的合理比例,防止在恐慌时被动被套;其次建立低相关性资产组合以降低相关性冲击;再次采用可控的对冲工具(如期权、保本策略或低成本的衍生品对冲),以实现下行保护。防守并非等概率的等量投入,而是以风险承受度和资金阶段性需求为约束的梯次配置。

二、投资效益:强调长期收益的可持续性而非短期暴利。通过风险调整后的回报评估(如夏普比率、信息比率)来衡量组合的质量;以复利机制推动资金回流与再投入,同时通过分散化提升胜率,使收益来源具备稳定性与韧性。

三、行情趋势解析:在熊市中,趋势信号与市场宽度信号同等重要。关注宏观轮动、行业轮换、资金流向与成交广度;结合移动均线、波动率结构与市场情绪指标,构建“趋势先行、回撤容忍度可控”的决策框架。通过对比历史周期的偏离度,识别高概率的入场时点与退出时点。

四、利润风险:利润的生成来自对冲与择时的协同,而非单点收益。需关注最大回撤、收益波动及资金使用效率。以情景分析估算不同市场路径下的收益分布,防止在极端情形下对利润目标的过度乐观,确保资金曲线具有可控的尾部风险。

五、风险应对:建立动态风控机制。设定止损线、止盈目标、位置规模上限及再平衡规则;在波动性放大时自动拉升对冲权重,在趋势确立时降低对冲成本;以严格的资金管理和透明的评估周期,确保策略在不同市场阶段都具备可执行性。

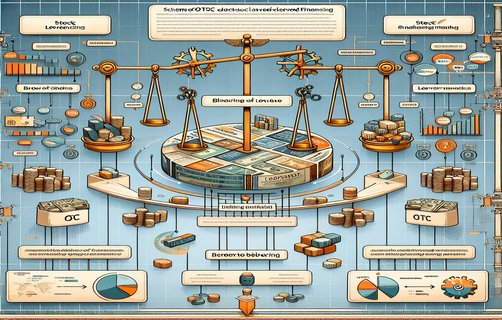

六、技术策略:七星的具体实现分为七星组件,互为支撑。

1) 现金星:维持一定比例的现金或高流动性资产,以应对突发行情。

2) 防御星:优先配置防御性行业与高分红股票,降低周期性波动对组合的冲击。

3) 低相关星:通过跨资产类别的低相关性组合提升组合稳定性。

4) 对冲星:使用期权、期指等工具实现下行保护或成本可控的对冲。

5) 趋势星:以趋势确认信号引导入场/退出,减少“盲买盲卖”的风险。

6) 复利星:以再投资与资金周转速度优化长期收益的累积。

7) 审时星:动态监控宏观与市场信号,定期评估并调整权重,确保策略随市场变化而演化。

七、详细描述流程:将上述框架转化为可执行的工作流程,分为七步。

1) 目标与约束设定:明确收益期望、风险承受、期限与资金规模。

2) 框架搭建:明确七星组件及其初始权重,建立分层预算。

3) 信号捕捉:综合宏观数据、行业轮动、价格与波动性信号,形成多维度输入。

4) 资产配置与分散:依据风险偏好进行初始分配,确保低相关性和覆盖面。

5) 风险控制机制:设定止损、止盈、再平衡阈值与对冲成本上限。

6) 监控与再平衡:以固定周期或触发事件进行实时评估与调整。

7) 效果评估与迭代:对照实际收益、回撤、波动性与资金效率,持续优化七星组合。

结语与互动:在熊市的低潮中,七星策略并非单点技巧,而是一套可持续的自我校准系统。通过系统化的防守、结构化的收益路径与动态的风险管理,可以在不确定性中寻找相对确定的机会。你对未来行情的信心来自对流程的执行力,还是对信号的挑剔程度?请参与以下互动,帮助我们一起投票完善策略。

互动问题(请在评论中投票或回答):

- 在当前阶段,你会优先提高现金头寸还是增加防御性资产的配置?A) 提高现金头寸 B) 增加防御性资产 C) 同时进行且分阶段执行 D) 暂不调整,等待趋势信号清晰

- 你认为对冲工具最值得投入的领域是?A) 期权保护 B) 指数对冲 C) 组合替代品(如债市/黄金) D) 不使用对冲

- 你关注的最关键绩效指标是?A) 风险调整后收益 B) 最大回撤 C) 资金周转速度 D) 组合稳定性

- 请分享一个你在熊市中成功执行的防守/收益策略案例,最多三句话。